Сразу в сознании всплывают высокие проценты, угрозы коллекторов и лишение из-за всего этого квартиры. Но услуги этих организаций стабильно востребованы обществом. Разберемся, почему так, а также разоблачим самые популярные мифы из этой области.

Самый популярный миф заключается в том, что МФО – полулегальные кредиторы, на которых совсем не найти управы. Стоит взять у них деньги, и вы окажетесь в серой зоне, где единственным документом, имеющим законную силу, будет документ о займе с вашей подписью.

На самом деле всё далеко не так печально. Микрофинансовые организации являются важным и неотъемлемым элементом финансовой системы государства. Их деятельность, как и работа любого другого финансового учреждения, регулируется законом. За финансовой устойчивостью МФО и соблюдением прав их клиентов следит Банк России. Но это актуально только в отношении легальных компаний. Проверить легальность организации можно в реестре на сайте регулятора. Всё просто: компания есть в списке — доверять ей можно, если нет, то лучше обойти ее стороной.

Второй миф — МФО выдают клиентам маленькие деньги под огромные проценты. Стоит взять 100 рублей, как спустя непродолжительное время с вас спросят несколько тысяч, причем закон в этом случае не поможет.

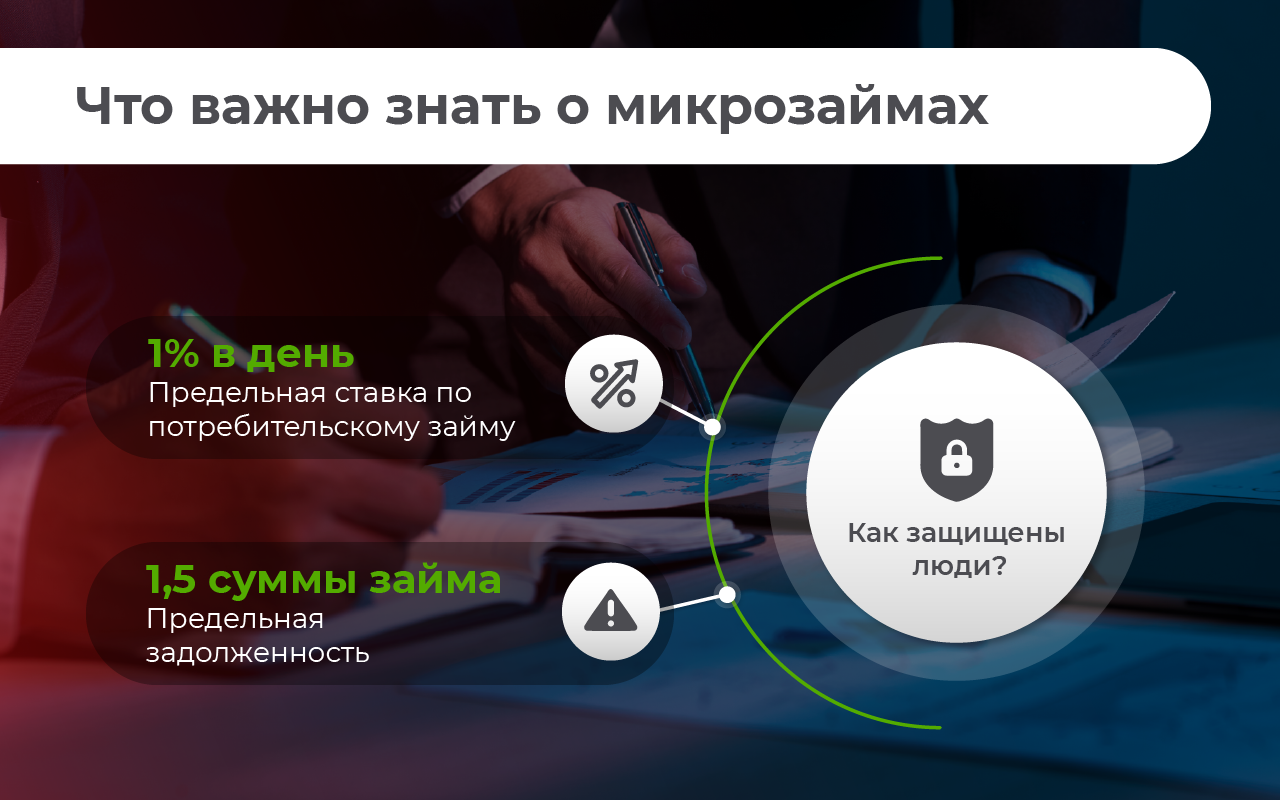

На деле оказывается, что максимально возможный процент под потребительский заем составляет 1% в день, но если брать маленькую сумму на короткий срок, то отдать придется не так много. Согласно закону, предельная задолженность — 1,5 суммы займа. Причем попадают под это любые платежи (неустойка, штрафы, пени и так далее).

Микрофинансовые организации имеют ставки выше банковских из-за больших рисков невозврата. Займы населению выдаются быстро, без кучи справок о доходах, без тщательной проверки кредитной истории. Поэтому спрос на МФО всегда будет.

Илья Кочетков, директор департамента микрофинансового рынка Банка России:

– За последние годы мы инициировали множество мер, благодаря которым рынок МФО стал гораздо более цивилизованным, клиентоориентированным. Получать займы можно быстро и комфортно (в том числе онлайн), не боясь «подводных камней».

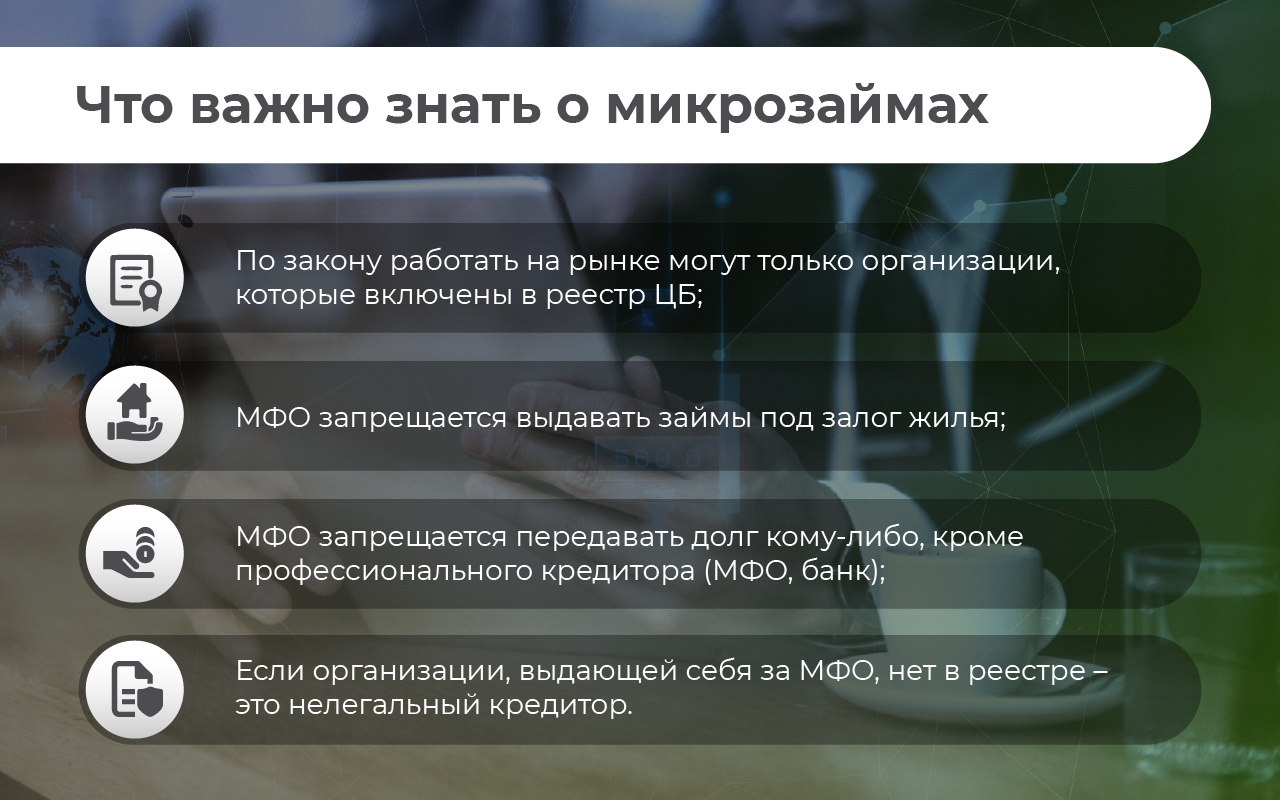

Так, например, законом установлены предельные ставки по займам и другие ограничения — то есть МФО ни при каких обстоятельствах не возьмет с вас космические проценты. При этом по закону работать на рынке могут только те организации, которые внесены в реестр Банка России. Мы контролируем, соблюдают ли они требования законодательства, не нарушают ли права потребителей.

Третий миф — МФО могут запросто оставить без квартиры или дома нерадивого должника. Россияне всё еще помнят страшные рассказы о 90-х из разряда «квартиру продашь, машину продашь».

На самом деле выдавать займы под залог жилья МФО запрещено законом. Эта статья появилась в 2019 году. Если вам предлагают выдать заем под залог квартиры, то перед вами мошенники. В случае встречи с такими компаниями лучше обратиться в полицию или сообщить в Банк России.

МФО успели прославиться благодаря рекламе займов «до зарплаты». Отсюда еще один популярный миф — МФО зарабатывают на бедах людей. Люди, обращающиеся за помощью в такие организации, чаще всего едва сводят концы с концами, а на них еще и наживаются.

На самом деле таких клиентов у микрофинансовых организаций не более 22%. Микрокредиты берут по разным причинам: до 25% всех займов — малый и средний бизнес, в том числе с господдержкой, по ставкам от 4% годовых.

Еще один популярный миф, появившийся на страшных историях, — коллекторы, которые обязательно придут пытать.

На самом деле передача долга кому-либо, кроме профессионального кредитора (банка, МФО) или коллектора, запрещена законом. Чаще всего МФО передают только самых запущенных должников.

Их деятельность также регулируется законом. Так, им запрещено угрожать расправой и применять физическую силу. После принятия Федерального закона № 230 количество жалоб на коллекторов значительно снизилось.

Илья Кочетков, директор департамента микрофинансового рынка Банка России:

– Взыскание просроченной задолженности — чувствительная тема. Конечно, взаимодействие с должниками должно быть цивилизованным. Закон определяет круг лиц, которые могут взыскивать задолженность: это или профессиональные кредиторы, или коллекторы. В законе прописано, каким критериям должны соответствовать взыскатели, способы взаимодействия с должником — например, нельзя звонить по ночам или угрожать жизни и здоровью. Недавно вступил в силу еще один закон, который также принимался по инициативе Банка России. По нему для взаимодействия с членами семьи, соседями, родственниками должника и другими людьми кредиторам или коллекторам придется получить их согласие. Раньше было достаточно только согласия самого заемщика. Все эти меры способствуют наведению порядка в вопросах взыскания просроченной задолженности.

Шестой миф: МФО — это сплошные беды и проблемы. Без них и стране, и обществу жилось бы легче.

На самом деле в малонаселенных городах и поселках, где практически нет банков либо есть лишь один, местному населению и бизнесу больше не к кому обратиться за помощью, кроме как в МФО. В тяжелой жизненной ситуации может оказаться человек, у которого нет справок о доходах, залога или поручителей, но деньги срочно нужны.

В таком случае МФО быстрее выдадут деньги, чем любой банк. МФО незаменимы и в малом бизнесе, когда срочно нужно оплатить товар или аренду.

Ярким примером подобной ситуации может стать история тульской предпринимательницы. Девушка занимается флористикой и имеет популярный магазин в центре города.

Во время командировки в столицу руководителю предложили отправить персонал на курсы повышения квалификации по флористике. На поездку, участие в выставке и мастер-классах срочно понадобились деньги. Так как времени ждать долгой проверки документов в банке не было, девушка обратилась в МФО, где ей одобрили необходимую сумму в размере 300 тысяч рублей.

Благодаря быстрому ответу в МФО получилось отправить персонал на обучение в Москву вовремя.

Илья Кочетков, директор департамента микрофинансового рынка Банка России:

– Микрофинансовые компании делают финансовые услуги максимально доступными для людей и бизнеса, а сам рынок МФО — это небольшая, но очень важная часть российской финансовой системы. Банки работают далеко не во всех населенных пунктах, особенно небольших, удаленных. Кроме того, зачастую малым и микропредприятиям — например, семейному бизнесу — получить кредит в банке непросто, особенно на начальном этапе, в момент становления. Иногда это может быть дело, организованное индивидуальным предприятием, самозанятым. Иногда деньги нужны на короткий срок, буквально на пару дней — закупить нужный товар, отремонтировать необходимую технику или оборудование. В этих случаях и могут помочь МФО, в том числе специализированные, которые занимаются финансированием малого бизнеса.

Запрещать МФО в стране опасно. Потребность людей не исчезнет, они просто пойдут к нелегалам, которые моментально займут освободившийся рынок. В такой ситуации все вышеперечисленные мифы обретут реальность.

Все страшные истории про МФО связаны с «черными кредиторами». Отличить с ходу честные МФО от нелегалов сложно, но есть простой и надежный способ — проверить на сайте Банка России. Если организация попала в реестр, то доверять ей можно.

В случае если даже легальная МФО как-либо нарушает права, обращаться необходимо в тот же Банк России или сразу в правоохранительные органы.

Илья Кочетков, директор департамента микрофинансового рынка Банка России:

– Получить заем в МФО очень просто, микрофинансовые организации помогают людям и компаниям, которым нужны деньги здесь и сейчас. Но перед тем как брать деньги в долг, нужно подумать, как вы будете их отдавать. Долг не исчезнет сам собой, и нужно заранее спланировать его возврат в установленные договором сроки. Такой подход позволит вам избежать закредитованности и сохранить хорошую кредитную историю.

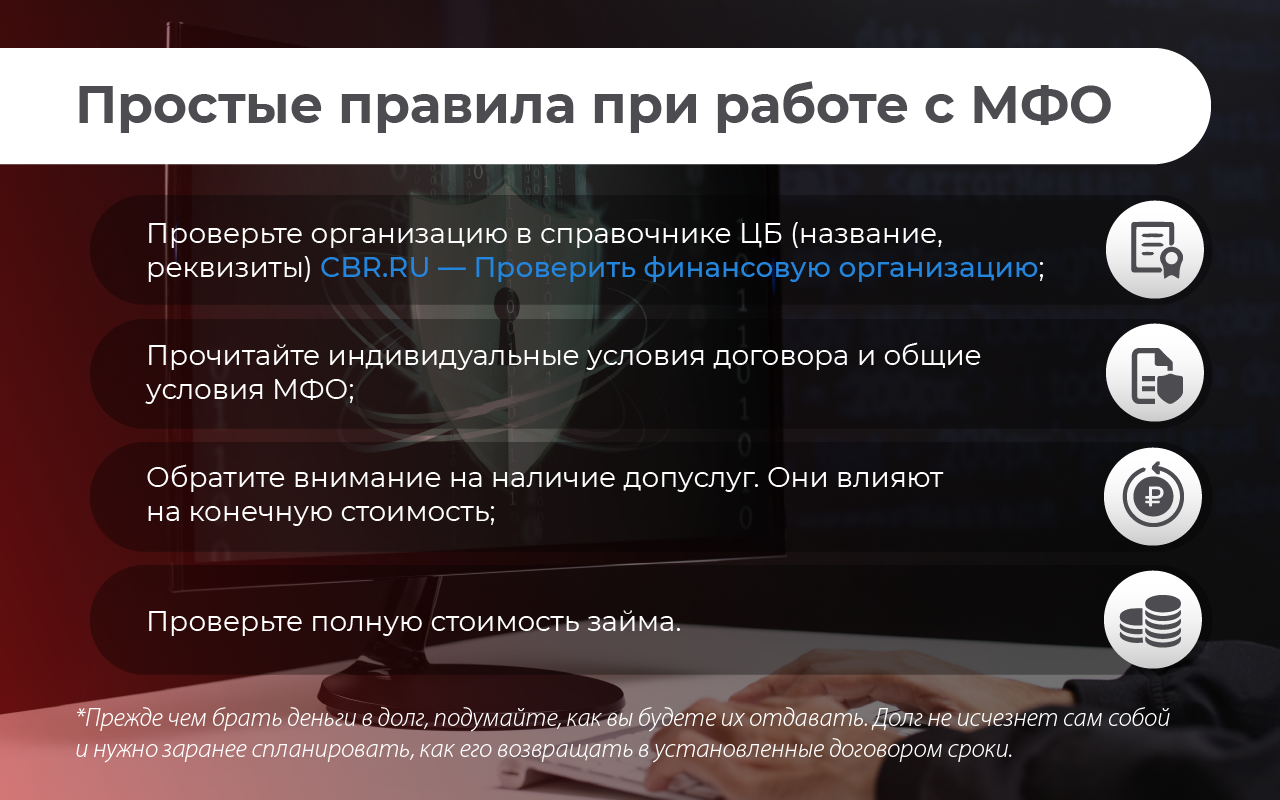

Если появится потребность обратиться за помощью в МФО, стоит придерживаться следующих правил:

- Для начала необходимо зайти в реестр на сайте ЦБ, изучить и проверить все реквизиты, сопоставив с названием, чтобы исключить нелегалов, маскирующихся под нормальные МФО.

- Нужно оценить процентные ставки, изучить все условия договора (они должны быть в табличной форме), а также ознакомиться с общими условиями.

- Еще нужно не забывать о наличии дополнительных услуг, которые могут не озвучить, но найти и вычитать их в договоре нужно. Они могут сказаться на итоговой сумме долга.

- Проверить полную стоимость займа. Она должна быть прописана в правом верхнем углу на первой странице договора с индивидуальными условиями.

- В случае с МФО работают правила погашения долга, рекомендованные при работе с банками. Так, необходимо сохранять документы об оплате (чек, квитанцию или приходно-кассовый ордер). Заем считается погашенным, когда средства поступают в кассу МФО. Чтобы в этом убедиться, можно попросить выписку у микрофинансовой организации.